Top 5 des tendances data de 2023…et ce qui nous attend pour 2024…

Ces trois dernières années, les spécialistes marketing d’applications mobiles ont vécu les montagnes russes : covid, post-covid, restrictions de données liées à la confidentialité d’iOS 14.5, essor de l’IA, et ralentissement économique mondial dont les effets se sont fait sentir en 2022 et 2023.

Par conséquent, la capacité à générer une croissance régulière dans ce contexte a été – et continuera d’être – un défi majeur à l’approche de 2024. Des changements plus importants encore sont à prévoir. Voici ce que les données* nous disent d’une année 2023 tumultueuse, et ce à quoi nous attendre compte tenu de ces tendances en 2024.

2) Les installations non organiques d’iOS rebondissent avec une augmentation de 9 % en YoY

4) Les conversions remarketing sur Android sont en baisse de 9 % par rapport à l’année précédente

Les dépenses publicitaires liées à l’installation d’applications ont diminué de 6 % en 2023 pour s’établir à 82 milliards de dollars

Le ralentissement économique a eu un impact significatif sur les budgets d’acquisition d’utilisateurs sur applications mobiles en 2023, qui ont diminué de 6 % d’une année sur l’autre pour atteindre 82 milliards de dollars dans le monde (voir méthodologie à la fin de l’article.

La baisse a été largement due à une baisse de 10 % pour Android, tandis qu’iOS a en fait augmenté de 2 %. Cette disparité a été encore plus flagrante au cours des trois derniers mois (septembre-novembre) de chaque année, où nous avons vu les budgets iOS augmenter de 7 %, tandis que les budgets Android chutaient de 8 %.

Du point de vue des verticales, une baisse de 10 % en YoYa été enregistrée dans les budgets UA des applications autres que les jeux, en raison de coupes dans les trois principales catégories : shopping, finance et divertissement. Dans le même temps, les applications de voyage et lifestyle ont vu leurs dépenses augmenter de manière significative.

Les dépenses d’UA par les applications de jeux en 2023, en revanche, sont restées à peu près au même niveau que l’année dernière, mais une fois de plus, la plateforme et le temps racontent des histoires très différentes. Les budgets Android sont restés relativement similaires, tandis qu’iOS a augmenté de 3 %, mais la tendance s’est inversée en 2023. Alors qu’en 2022, les dépenses ont augmenté de mai à novembre, en 2023, c’est l’inverse qui s’est produit. En particulier au cours des trois derniers mois où nous avons constaté une perte significative de 13 % sur toutes les plateformes : Baisse de 17 % sur Android et de 8 % sur iOS.

Les studios de gaming ont commencé l’année avec de lourdes dépenses, et au fur et à mesure que l’année avançait, il y a eu une baisse substantielle des dépenses alors que les réserves de trésorerie commençaient à se tarir. Entre juillet et novembre 2023, les dépenses des applications de jeux ont chuté de 10 % par rapport à février à juin ; alors qu’en 2022, il était supérieur de 9 %.

Dans le domaine des jeux, les casual games (y compris puzzle, party, action, match, simulation, tabletop et les jeux pour enfants) ont récolté une grande partie du lot car ils ont généré plus de revenus (voir la tendance #4 ci-dessous), grignotant les budgets des autres genres. Les jeux hypercasual ont été les plus touchés – baisse de 30 % – et une augmentation de 13 % des dépenses publicitaires liées à l’installation d’applications.

Les jeux hypercasual ont subi des pertes, car la baisse de leur LTV et de leur ARPPU a été supérieure à la baisse du coût par installation. Avec leurs marges minces, ce modèle n’était plus viable pour de nombreux jeux de ce type. Cela a précipité le passage à un modèle au style plus hybride et casual, avec une volonté de générer des revenus provenant des achats in-app pour compenser les pertes de revenus publicitaires.

Ce que nous réserve 2024

A la lumière des changements importants qui continuent de façonner l’écosystème, il y a encore beaucoup d’incertitude à l’approche de 2024 sur plusieurs fronts : d’un point de vue 1) macroéconomique – reprise économique potentielle, 2) l’industrie du marketing digital qui continue de s’adapter aux nouveautés liées à la confidentialité depuis iOS 14.5, et avant la sortie de Privacy Sandbox d’Android et l’obsolescence prévue des cookies de Chrome, et 3) l’IA, qui est bien sûr un changement positif et disruptif, mais qui a le potentiel de changer radicalement la façon dont les entreprises fonctionnent. Ces facteurs, en particulier l’état de l’économie, joueront un rôle clé dans l’allocation budgétaire en 2024.

La bonne nouvelle, c’est que de nombreux paramètres économiques tels que la croissance du PIB, l’inflation et la performance du marché sont dans une bien meilleure position qu’ils ne l’étaient en 2022, ce qui nous permet d’être prudemment optimiste et envisager une augmentation des budgets de dépenses publicitaires liés à l’installation d’applications, en 2024.

Les installations non organiques d’iOS rebondissent avec une augmentation de 9 % en YoY

Après une baisse de 15 % du nombre d’installations non organiques (NOI) d’iOS en 2022 par rapport à 2021 – lorsque les ondes de choc d’iOS 14.5 se faisaient encore sentir – 2023 a vu un rebond impressionnant : + 9 % d’une année sur l’autre, soit trois fois plus que l’augmentation de 3 % enregistrée sur Android.

Il y a deux raisons principales à ce revirement : une réduction de 10 % du coût des médias sur iOS (comme le montrent les chiffres du coût par installation), ce qui contraste fortement avec la hausse de 15 % en 2022 ayant limité le volume d’installations que les spécialistes du marketing pouvaient acheter. Les marketeurs, les réseaux publicitaires et les MMP ont également amélioré leur capacité d’adaptation et leur savoir-faire face aux changements massifs apportés par ATT et SKAdNetwork et à la perte de data signals à des fins d’optimisation. Dans l’ensemble, l’efficacité s’est considérablement améliorée.

La hausse d’iOS est tirée par les applications autres que les jeux, qui ont grimpé de 19 % en YoY (contre une baisse de 4 % sur Android), tandis que les NOI des applications de jeu sont restés relativement stables (contre une hausse de 8 % sur Android). Cela dit, le fait que les NOI de jeux sur iOS n’aient pas augmenté constitue tout de même une amélioration majeure par rapport à la baisse de 9 % en 2022.

Ce que nous réserve 2024

Le ralentissement économique aura un impact considérable sur la capacité des spécialistes marketing d’applications mobiles à se développer en 2024. Comme mentionné ci-dessus, il est possible d’être raisonnablement optimiste.

De manière générale, des changements importants dans l’écosystème rendent les prévisions encore plus difficiles. Avec iOS, il est probable que nous assisterons à une croissance continue, en particulier avec les améliorations majeures de SKAN 4. Cependant, à l’heure actuelle (fin novembre), son adoption n’a atteint que 21% (part des postbacks), mais nous nous attendons à ce qu’elle atteigne un seuil critique au premier trimestre, une fois que les principaux médias auront terminé leur mise en œuvre.

Bien que SKAN 4.0 représente un pas en avant positif, il est toujours confronté à de nombreux problèmes, en particulier lorsqu’il s’agit de données incomplètes ou indisponibles de SKAN. L’utilisation d’une source unique de vérité (SSOT) pour dédupliquer plusieurs sources de données iOS permettra d’augmenter les chiffres du NOI et d’allouer le budget de manière plus efficace, avec davantage d’installations attribuées au marketing, des coûts effectifs plus faibles et des informations en temps quasi réel (au lieu d’attendre des jours entiers pour obtenir des informations).

Sur le front Android, 2024 est l’année de la Privacy Sandbox. Une refonte complète de la mesure sur Android aura un impact profond sur les NOI. Par conséquent, les spécialistes marketing doivent se renseigner sur Sandbox et préparer leurs systèmes. Comme nous l’avons vu avec le déploiement d’iOS 14.5, des changements aussi massifs peuvent prendre au moins un an pour se préparer, comprendre et, en fin de compte, générer des résultats commerciaux positifs. Il est donc absolument essentiel de prendre une longueur d’avance maintenant et début de 2024. Nous avons décrit ici la marche à suivre pour réussir lePrivacy Sandbox.

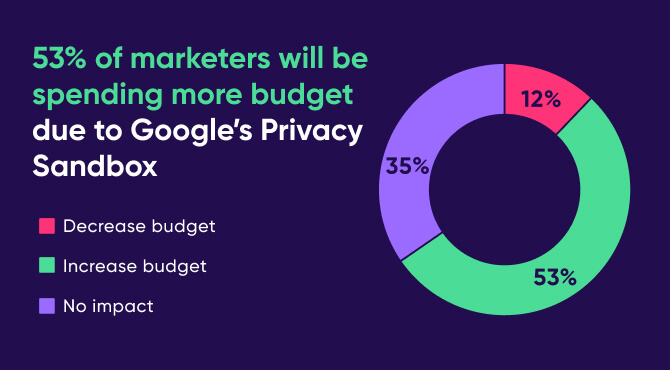

La plupart des spécialistes marketing semblent optimistes à propos de Sandbox, du moins selon une récente enquête que nous avons menée auprès de 150 d’entre eux :

Le chiffre d’affaires des achats in-app dans les secteurs non-gaming et gaming a augmenté de 19 % et 11 %, respectivement

Les achats in-app de jeux ont rebondi après un effondrement en 2022, augmentant de 11 % en 2023, grâce aux gains des casinos et des jeux occasionnels, qui ont tous deux vu leurs chiffres iOS augmenter de manière significative. Contrairement à tous les autres genres, les jeux Midcore ont connu de légères baisses, ce qui peut indiquer que le ralentissement économique limite les consommateurs lorsqu’il s’agit d’IAP plus élevés pour ces jeux.

Les revenus publicitaires ou les revenus de la publicité in-app (IAA) de jeux ont augmenté de 4 % en YoY, grâce à des gains significatifs dans les casual games(y compris les puzzle, party, action, match, simulation, tabletop et jeux pour enfants), principalement au détriment des jeux hypercasual dont la seule source de revenus a pris un coup en 2023 (chute de 21 % pour Android et baisse de 10 % pour iOS).

Bien que les résultats dans les applications de casino soient significatifs, ce genre ne représente que 3 % du total des revenus publicitaires, contre pas moins de 63 % pour les casuals et 28 % pour les hypercasuals. La part de Midcore dans l’IAA est également faible, à seulement 4 %.

Parmi les applications non liées aux jeux, nous pouvons constater que les dépenses des consommateurs IAP, qui comprennent les revenus d’abonnement, ont bondi de 19 % en YoY, grâce à des gains importants dans les applications de voyage, de restauration et de boissons, d’utility & productivity, et de lifestyle. Ce qui a compensé les pertes des deux plus grandes catégories hors jeux : le shopping et la finance, qui étaient également en tête des catégories ayant réduit leurs dépenses publicitaires cette année. Les revenus de l’IAP comprennent les revenus d’abonnement, qui ont eux-mêmes bondi de 30 % en 2023 pour devenir une source de revenus clé pour les applications autres que les jeux.

Les spécialistes marketing déploient beaucoup d’efforts pour améliorer l’ARPU un succès qui se traduit par une augmentation plus importante des revenus par rapport aux installations. Dans le domaine des jeux, les marketeurs n’ont jamais cessé d’être clairvoyants, et de se renforcer encore (par exemple, les mécanismes de monétisation du Monopoly Go – plus complexes que jamais, mais aussi plus intelligents que jamais). De leur côté aussi, de nombreuses applications non liées aux jeux ont finalement saisi l’importance des mécanismes, en utilisant divers outils d’optimisation des revenus et du paywall comme pratique de base.

Ce que nous réserve 2024

La monétisation des applications est restée robuste cette année dans les flux de revenus de l’IAP, de l’IAA et des abonnements, ce qui montre que les consommateurs continuent de dépenser de l’argent dans les applications malgré l’incertitude persistante de l’économie et du secteur de la publicité. Alors que les signes économiques s’améliorent, cette tendance devrait donc se poursuivre en 2024. Cela devrait également donner confiance aux spécialistes marketing qui restreignent leurs dépenses. En outre, nous nous attendons à ce que de plus en plus d’applications adoptent la monétisation hybride, les jeux combinant principalement l’IAA et l’IAP et pour les revenus non liés aux jeux, principalement l’IAP et les abonnements.

Baisse de 9 % des conversions de remarketing Android

Les conversions remarketing hors jeux sur Android ont chuté de 9 % en YoY, en ligne avec la baisse du budget des dépenses publicitaires liées à l’installation d’applications (voir la tendance #1 ci-dessus) en raison du ralentissement économique.

À l’échelle locale, cette baisse s’explique en grande partie par les baisses enregistrées sur les deux plus grands marchés en termes de volume de conversions remarketing : l’Inde et le Brésil. En Inde, des pertes ont été enregistrées dans les achats et massivement dans les applications de divertissement, et malgré des gains dans pour la finance et pour l’alimentation & boissons. L’utilisation du remarketing aux États-Unis a en fait augmenté en raison des gains dans les apps de divertissement, de finance et de restauration & boissons, cela malgré un déclin dans la plus grande verticale – le shopping.

Le remarketing de jeux a en fait connu une hausse de 34 %, mais il convient de noter que cette activité ne représente qu’une fraction du remarketing global et un très faible pourcentage par rapport à l’utilisation de l’UA dans les jeux.

Ce que nous réserve 2024

Alors que nous passons d’un remarketing basé sur l’identifiant publicitaire dans le cadre de Privacy Sandbox, à un remarketing utilisant la nouvelle API Protected Audiences, nous sommes convaincus que le remarketing bénéficiera de succès continus grâce à cette solution robuste. Cela dit, il s’agit d’un changement disruptif, de sorte que les spécialistes marketing devront élaborer différentes stratégies et s’assurer qu’ils sont bien informés sur ce qui est nécessaire pour une transition réussie.

Sur le front d’iOS, on s’attend également à une solution appropriée pour le remarketing sans IDFA sous SKAN 5, qui pourrait être publié au début de l’année prochaine. Il semble qu’il ne prendra en charge le réengagement qu’avec les utilisateurs qui ont installé une application, et non avec ceux qui l’ont supprimée. On ne sait pas encore comment cela fonctionnera, mais apparemment, Apple développera un cadre similaire à l’API Protected Audiences.

Il sera intéressant de voir si l’API Protected Audiences et SKAN 5 conduiront à une confiance accrue parmi les spécialistes marketing quant aux perspectives de remarketing, à l’ère des restrictions de données liées à la confidentialité.

Dans l’ensemble, il semble que le remarketing soit prêt pour une année 2024 plus forte.

Le nombre total de téléchargements d’applications n’a augmenté que de 2 % en 2023, après une hausse de 10 % en 2022

Le nombre total d’applications mobiles téléchargées par les utilisateurs en 2023 n’a augmenté que de 2 %, contre une hausse de 10 % en 2022. Cela s’explique en grande partie par une baisse de 4 % parmi les applications Android autres que les jeux, qui est le plus important parmi les autres combinaisons catégorie/plateforme.

Cette baisse s’explique par le déclin enregistré sur les trois plus grands marchés des applications Android autres que les jeux, en dehors de la Chine : l’Inde, l’Indonésie et le Brésil. Et ce, malgré une hausse de 6 % des installations de jeux Android (tirée par des gains en Inde, au Brésil, en Russie et en Indonésie) et une hausse de 7 % des installations de jeux iOS hors jeux (résultat de gains en Russie et au Royaume-Uni, ainsi qu’en Thaïlande et au Vietnam avec des volumes iOS étonnamment élevés).

Ce que nous réserve 2024

Avec Android Privacy Sandbox, il peut y avoir une période d’ajustement qui réduira le volume global des installations Android, qui constituent la grande majorité des téléchargements d’applications dans le monde.

En bonus : les installations d’applications via CTV sont multipliées par 9 et la moyenne par application, par 2,5

Au cours des huit derniers mois, nous avons constaté une augmentation spectaculaire de l’adoption de la publicité CTV par les marketeurs d’applications dans le but de stimuler les téléchargements d’applications . Entre février et septembre, l’attribution de CTV au mobile a grimpé en flèche, bondissant de 9 fois.

Cette dynamique est particulièrement évidente lorsque l’on examine les chiffres moyens par application. Les chiffres présentés ici démontrent que l’augmentation de l’utilisation est observée dans tous les domaines, dans la plupart des applications. Malgré la légère baisse enregistrée en juillet et en août après une multiplication pratiquement par 2, le nombre moyen d’installations attribuées à la CTV a rebondi, augmentant de 20 % en octobre et de 2,5 fois depuis février.

Il est important de noter que cette trajectoire de croissance est cohérente dans les secteurs du jeu et dans d’autres secteurs. La télévision étant désormais un canal de performance mesurable et abordable, l’attrait pour les spécialistes marketing d’applications axés sur la performance est clair.

Les performances de la CTV sont également prometteuses : lorsque l’on examine les non-SRN, les chiffres de rétention au jour 30 favorisent l’attribution de la CTV vers le mobile par rapport aux utilisateurs mobiles uniquement, avec un avantage de 8 à 10 %. Cela est particulièrement significatif dans le secteur des applications de jeu, où les non-SRN ont une part beaucoup plus importante.

Ce que nous réserve 2024

Ce canal en plein essor pour les spécialistes se dirige vers une croissance continue. Les raisons sont les suivantes : des résultats prometteurs en matière d’attribution CTV vers mobile, et l’accélération attendue de la publicité CTV en 2024 avec le lancement d’un ad-supported tier sur Amazon Prime Video (eMarketer prévoit que la croissance en YoY passera de 20,0 % en 2023 à 22,4 % l’année prochaine).

* Taille de l’échantillon : 30 milliards d’installations de janvier 2022 à novembre 2023 parmi 40 000 applications ; Tous les résultats sont basés sur des données entièrement anonymes et agrégées. Pour assurer la validité statistique, nous suivons des seuils de volume et des méthodologies strictes.

** Les dépenses publicitaires liées à l’installation d’applications sont mesurées par tous les partenaires de mesure mobile, sur la base d’une extrapolation à l’échelle du secteur d’estimations tierces.

- Dépenses sur le marché non attribué (installations axées sur le marketing qui n’ont pas été mesurées par l’un des principaux MMP) – estimées entre 5 % et 10 %.

- Les dépenses en Chine ont été estimées sur la base du chiffre de data.ai avec 110 milliards d’installations sur le marché en 2022, ainsi que de la part des installations non organiques et des données CPI.

- Le modèle prédictif était principalement basé sur des données historiques, qui comprenaient plus de 85 milliards d’installations non organiques et 60 milliards de dollars de dépenses publicitaires entre janvier 2020 et mai 2023, ainsi que sur des estimations d’analystes externes relatives aux relances financières.